Les cryptomonnaies élastiques de type rebase – Scams ou avenir ?

18 août 2020 - 15:00

Temps de lecture : 6 minutes

![]() Par Hugh B.

Par Hugh B.

L’univers des cryptomonnaies regorge de projets innovants et d’offres en pleine construction. C’est le cas des jetons de type rebase. Une formule de stablecoins hybride qui ne repose plus (uniquement) sur la volatilité de son cours mais sur le nombre de ses unités en circulation. Un mécanisme innovant qui pourrait bien révolutionner le principe des cryptomonnaies stables. Et un concept qui retrouve un nouveau souffle au sein de la DeFi depuis peu.

L’obstacle principal à l’adoption des cryptomonnaies dans le cadre de paiements de la vie courante est sans conteste leur forte volatilité. Personne n’a envie de payer un objet le prix indiqué pour que quelques minutes plus tard la somme reçue ait perdu plus de 10%. En tout cas pas le vendeur. Ce qui fait qu’à l’heure actuelle les offres de stablecoins rencontrent un grand succès. Cela au grand désarroi des instances de régulation monétaire internationales.

Dans le domaine, les offres sont multiples. Cela même si le but est toujours de rester dans un rapport le plus proche possible de 1:1 avec le dollar USD. Mais cette réalité s’accompagne de certaines contraintes. Cela peut aller de l’absence totale – ou presque – de volatilité à la possibilité d’être rémunéré pour en générer des unités. Et il semble qu’une troisième voie permette d’en transférer la volatilité sur l’offre en circulation (supply). Il s’agit du principe de rebase.

Petite histoire des stablecoins

Le leader dans le domaine est actuellement le Tether (USDT) mis en place et centralisé par la société Tether Limited. Premier stablecoin du genre créé en 2014, son principe est basé sur une collatéralisation à 100% sur des dollars. Ce qui veut dire qu’en théorie chaque unité d’USDT correspond à 1 dollar stocké. Une réalité qui fait polémique. En particulier du fait de problèmes de transparence au niveau de ses liens avec la plateforme Bitfinex et de la « perte » de 850 millions de dollars découverte par la justice début 2019. Une affaire toujours en cours.

Une réalité qui pose clairement le problème de la très forte centralisation de ce projet. Et qui a ouvert la voie à des solutions comme le très populaire DAI de MakerDAO. Une version décentralisée du stablecoin qui a vu le jour au sein de la DeFi. Son fonctionnement reposant sur le dépôt en garantie de cryptomonnaies pour générer des unités de DAI protégées par une collatéralisation de l’ordre de 150%.

Le tout permettant de gagner des intérêts sous la forme d’une « commission de stabilité. » Une solution tout d’abord exclusivement basée sur Ethereum (ETH) qui a dû s’ouvrir à d’autres cryptomonnaies suite au crash du jeudi noir qui en a fortement ébranlé les fondations.

Qu’est-ce que le principe du rebase ?

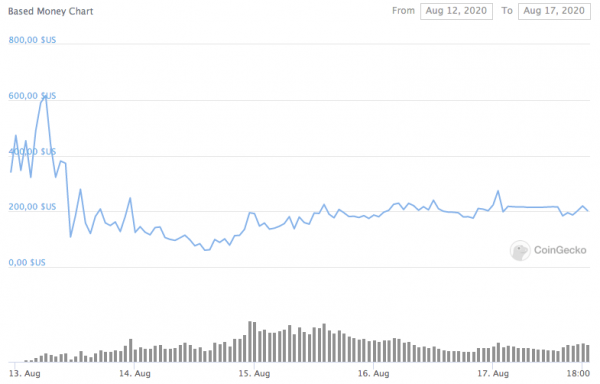

Une troisième voie existe visiblement dans le domaine et porte le nom de rebase. Une solution aussi innovante qu’intrigante qui a été remise au goût du jour dernièrement avec des projets de la DeFi comme le catastrophique jeton YAM ou le plus discret et tout récent Based.money (BASED). Et ce n’est pas une surprise vu la complexité du concept très DeFi style. Le tout agrémenté sur le site based.money de l’avertissement : « Ce projet est pour les dégénérés de la DeFi. À utiliser à vos propres risques. »

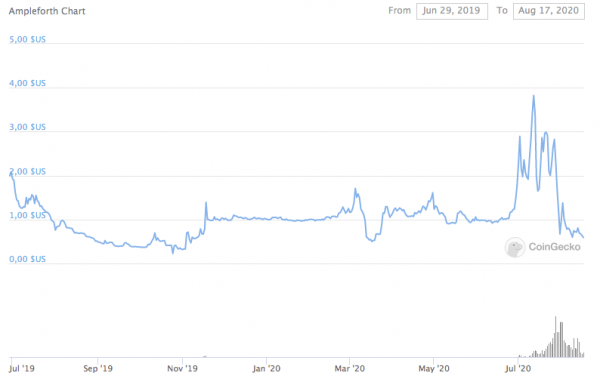

La formule n’est pas nouvelle et existe en particulier et depuis maintenant plus d’un an sous la forme du projet Ampleforth et sa cryptomonnaie AMPL. Un rejeton old school de la DeFi qui selon leur site Internet « combine le meilleur du Bitcoin et des stablecoins. » Et qui est à l’origine d’une levée de fonds record de 5 millions de dollars en seulement quelques secondes lors de son Initial Exchange Offering (IEO) de juin 2019.

Le principe a le mérite d’être innovant et de répondre à la principale problématique des cryptomonnaies sans en annuler tous les avantages. Il s’agit donc d’une solution de type stablecoin, mais visant une stabilité relative et non absolue. Pour Ampleforth, cela concerne un cours qui tente de se rapprocher sans cesse du prix de « 1 dollar 2019. »

Et pour absorber la volatilité inhérente à toute cryptomonnaie, le processus s’est intéressé à la gestion de son offre disponible (supply) pour en valider les effets. Ce qui pourrait en faire une sorte de « supplycoin. » Dans les faits, cela se résume à un recalcule automatique et régulier du solde en AMPL que chaque utilisateur possède sur son wallet.

Le protocole d’approvisionnement élastique

Tout cela repose sur ce qui est appelé le « protocole d’approvisionnement élastique. » Un système d’algorithme qui ajuste toutes les 24h la quantité de jetons disponibles en fonction des fluctuations de son cours. Cela pouvant se résumer à gagner des jetons au lieu de gagner des dollars. Même si au final le résultat est le même. Mais tout cela avec un cours qui doit – en théorie – rester le plus stable possible.

« La conception intelligente des contrats d’AMPL permet d’exécuter automatiquement l’augmentation et la diminution de l’offre sans aucun transfert entre pairs et sans avoir besoin d’une banque. » – Site Ampleforth

Le principe est assez complexe et va surtout à l’encontre de la logique classique qui fait de l’augmentation d’un cours un gain d’argent puisque le prix unitaire monte. Dans le cas présent, si un utilisateur possède 1000 AMPL à un prix unitaire de 1$ et que le cours augmente de 50%, il aura alors 1500$ (pour 1000 AMPL à 1,5$). Lors du rebase journalier le prix de l’AMPL est censé repasser à 1$. Mais l’avoir de l’utilisateur restera de 1500$, avec 1500 unités d’AMPL au lieu des 1000 initiales. C’est donc à terme le nombre d’unités qui est ici volatile et pas le cours de la cryptomonnaie.

La logique nécessite donc de penser en termes de pourcentage fixe du réseau plutôt que sous la forme d’une quantité fixe de jetons. Et chaque rebase ne fait qu’ajuster ce ratio à la nouvelle capitalisation de l’AMPL. L’objectif ajusté d’Ampleforth est actuellement de 1,011 $. Cela signifie que la bande d’équilibre est de 0,96 $ à 1,06 $ (+/- 5%). Lorsque le prix du marché se situe dans cette zone, aucun rebase n’a lieu cette nuit-là. Les rebases négatifs sont plafonnées à 10%, les positifs ne le sont pas.

Une stabilité qui se heurte au succès

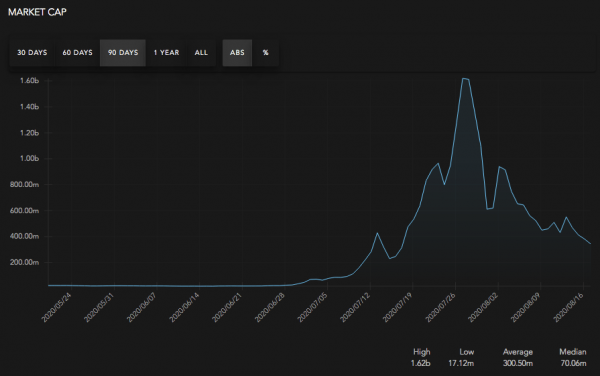

Un principe qui a fonctionné pour Ampleforth, au moins à ses débuts ? Car fin juin de cette année, son cours a connu de fortes variations en raison de la hausse généralisée des altcoins. Mais également du fait du lancement de sa formule de racolage de liquidité du nom de Geyser qui a connu un succès sans précédent. Une réalité que son protocole a eu du mal à absorber et qui s’est résumée par des fluctuations violentes et assez importantes du prix de l’AMPL.

Le principe de Geyser repose sur les formules incitatives de type liquidity mining qui permettent à la DeFi de faire entrer de la liquidité dans ses protocoles. Dans le cas présent, le but était de développer un programme de récompenses pour les liquidity providers des pools AMPL/ETH sur la plateforme Uniswap.

« À un moment donné, le pool AMPL/ETH représentait plus de 50% des volumes quotidiens totaux et environ un tiers de la liquidité totale sur Uniswap. Au cours du mois de juillet, AMPL/ETH a représenté plus de 500 millions de dollars du volume d’Uniswap. » – Derek Edward Schloss

Une offre qui a rencontré un succès au-delà de toutes espérances. Et qui incitait à les maintenir en position pour une période de 90 jours avec des rewards multipliés par 3. Ce qui a conduit à un taux de rétention imprévu et problématique de plus de 70% de l’offre en circulation de jetons AMPL. Et à une hausse de son cours que le principe du rebase a eu du mal à absorber puisque la majorité de l’offre d’équilibrage n’est jamais arrivée sur le marché.

Scam ou projet d’avenir ?

Il est très difficile de répondre à cette question à l’heure actuelle. En particulier du fait de l’apparition récente de projets assez étranges dans l’univers de la DeFi, qui brouillent les règles dans le domaine des cryptomonnaies. Mais tout cela est accompagné d’avertissements très clairs qui ne laissent aucun doute sur les risques encourus. Ce qui peut se révéler une source d’un certain niveau de confiance, à défaut d’être une garantie contre les pertes potentielles.

Le principe du rebase version Ampleforth est parfois associé à un schéma de type Ponzi en relation au scam historique BitConnect. Cela en particulier suite à son programme de blocage de fonds pour une période de 90 jours. Mais il suffit d’effectuer quelques recherches sur le sujet pour voir que le parallèle est assez hasardeux. Pas de robot de trading ni de promesses de rendements spectaculaires, en tout cas pas plus que pour n’importe quelle cryptomonnaie.

Le seul véritable point qui pourra mettre tout le monde d’accord est le caractère très complexe et perturbant de ce type de formule basé sur la capitalisation boursière et l’offre en circulation. Mais au final, peut être que la meilleure explication reste celle donnée par le projet based.money :

« Il s’agit de la dernière d’une série d’expériences monétaires qui récompense les premiers utilisateurs avec des rendements élevés et taquine la théorie des jeux par le biais de rebase de l’offre en circulation pour ébranler les sceptiques. »

Après, à chacun d’estimer les risques qu’il souhaite prendre et d’en assumer les conséquences.

Restons connectés

7,831 followers

17,800 followers

149,000 followers

1,206 followers